چکیده

صورت حساب فروش یکی از صورت حسابهای کلیدی برای سازمان امور مالیاتی است به حساب میآید. در واقع این صورت حساب جزء مستنداتی است که اداره مالیات بر اساس آن میزان مالیات را برای واحدهای تجاری مشخص مینماید. از این رو، سازمان امور مالیاتی کشور برای صدور صورت حساب و ارائه آن؛ قوانینی را برای کسب و کارها اعمال کرده است.

صورت حسابها به سه دسته تقسیم میشوندو هر دسته حاوی اطلاعات خاصی است. ما در این مقاله قصد داریم درباره اثرات صدور صورتحساب (فاکتور فروش) بیش از حد مجاز، اطلاعاتی را در اختیار شما خوانندگان عزیز قرار دهیم. تا انتهای مقاله همراه ما باشید.

اهمیت فاکتور فروش

فاکتور فروش، یکی از مهمترین اسناد در حوزه فروش و بازرگانی است که برای هر کسب و کاری بسیار اهمیت دارد. همان طور که گفتیم صدور صورتحساب فروش یکی از فاکتورهای کلیدی است که از طریق آن سازمان امور مالیاتی کشور میتواند، میزان مالیات کسب و کارهای مختلف را تعیین کند.

با توجه به اهمیت فاکتور فروش، کسب و کارها موظف هستند که اطلاعات درست را بر اساس قوانینی که از سوی سازمان امور مالیاتی تعیین شده در اختیار این سازمان قرار دهند. افرادی که صورت حساب جعلی یا نادرست تهیه میکنند، مشمول جرایم مختلفی خواهند شد.

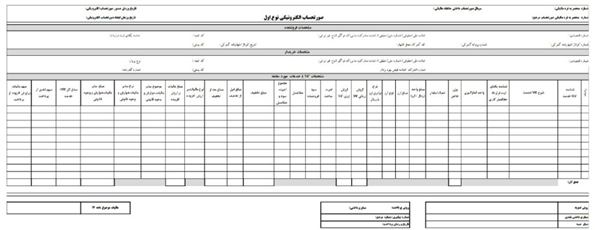

این سند، شامل شماره فاکتورصادرشده ، جزئیات فروش محصولات یا خدماتی که به مشتریان عرضه شده است همراه مقدار و مبالغ فروش آنها و ارزش افزوده متعلقه به ازای هر ردیف درج شده ، تاریخ انجام معامله و اطلاعات کامل طرفین معامله می باشد . در ادامه به برخی از اهمیتهای فاکتور فروش اشاره میکنیم:

- 1. اثبات تراکنش: فاکتور فروش، به عنوان یک سند قانونی، اثبات کننده تراکنش بین فروشنده و خریدار است. این سند، حاوی اطلاعات مربوط به تاریخ، مبلغ و نوع کالا یا خدمات فروخته شده است، که به عنوان شواهد نقدی تراکنش محسوب میشود.

- 2. ارائه اطلاعات دقیق: فاکتور فروش، برای تعیین مبلغ دقیق مالیات بر ارزش افزوده و سایر مالیاتها مورد استفاده قرار میگیرد. همچنین، این سند، به فروشنده اجازه میدهد تا اطلاعات دقیق مربوط به فروش خود را در سیستم حسابداری خود ثبت کند.

- 3. مدیریت موجودی: فاکتور فروش، به فروشنده اجازه میدهد، موجودی کالا یا خدمات را مدیریت کرده و نیز تعیین کند که کدام کالاها یا خدمات بیشتری در بازار مورد استفاده قرار میگیرند.

- 4. رضایت مشتری: فاکتور فروش، به عنوان یک سند رسمی، به مشتری اطمینان میدهد که محصول یا خدماتی که خریداری کرده است، به درستی تحویل داده شده است و مبلغی که پرداخت کرده است، به درستی محاسبه شده است.

بنابراین، فاکتور فروش به عنوان یک سند مهم در حوزه فروش و بازرگانی، برای هر کسب و کاری بسیار اهمیت دارد. این سند، به فروشنده اجازه میدهد تا موجودی کالا یا خدمات را مدیریت کرده و به مشتری اطمینان میدهد که تراکنش بین او و فروشنده به درستی انجام شده است.

آیا فاکتور فروش باید به صورت الکترونیکی باشد؟

در ایران، برای برخی از کسب و کارها و فروشندگان، بسته به نوع فعالیت و حجم فروش کسب و کار ؛ فاکتور فروش باید به صورت الکترونیکی صادر شود،. این الزام به منظور رونقبخشیدن به تجارت الکترونیک و بهبود فرآیند مالیاتی و اداری در کشور ایجاد شده است.

بنابراین، کسب و کارهایی که در حوزه فروش و بازرگانی فعالیت میکنند، میتوانند بر اساس مقررات مالیاتی، فاکتور فروش خود را به صورت الکترونیکی صادر کنند. این الزام برای کسب و کارهایی که در حوزه فعالیتهای پوشاک، لوازم خانگی، مواد غذایی، الکترونیکی و … فعالیت میکنند، اعمال میشود.

بنابراین، در کل، بسته به نوع فعالیت و حجم فروش کسب و کار، ممکن است الزام به صدور فاکتور فروش الکترونیکی باشد، و باید از یک سامانه صدور فاکتور الکترونیکی معتبر استفاده کرد.

اثرات صدور صورتحساب (فاکتور فروش) بیش از حد مجاز را در یاس سیستم بخوانید

فاکتور رسمی

صاحبان کسب و کارها باید بدانند که چگونه میتوانند یک فاکتور رسمی صادر کنند. در این رابطه ماده ۱۹ قانون مالیات بر ارزش افزوده، توضیحات لازم را درباره فاکتور رسمی ارائه داده است. این فاکتور بین فعالان اقتصادی و همچنین مشتریان مورد استفاده قرار میگیرد.

اندازه فاکتور با توجه به نیاز میتواند تغییر کند و در هر حال صدور صورتحساب رسمی باید اطلاعاتی را که سازمان امور مالیاتی نیاز دارد در خود جای دهد. یک فاکتور رسمی دارای یک سری از ویژگیها است. این ویژگیها شامل شماره اقتصادی، مشخصات کامل فروشنده، آدرس پستی، کد پستی، شماره تلفن و شناسه ثبت است. همچنین این فاکتور باید دارای اطلاعات مربوط به خریدار نیز باشد.

فاکتور رسمی، یکی از مهمترین اسناد حسابداری و مالی در حوزه فروش و بازرگانی است. این فاکتور به عنوان یک سند رسمی، شامل اطلاعاتی است که بیانگر جزئیات خرید و فروش محصولات یا خدمات است و باید از طرف فروشنده به خریدار صادر شود. فاکتور رسمی باید شامل اطلاعات زیر باشد:

- 1. نام و آدرس فروشنده

- 2. نام و آدرس خریدار

- 3. شماره فاکتور

- 4. تاریخ فاکتور

- 5. شرح کامل کالا یا خدمات ارائه شده به همراه قیمت و تعداد

- 6. مبلغ کل فاکتور

- 7. مالیات بر ارزش افزوده (مالیات بر ارزش افزوده در صورت وجود)

همچنین در چنین فاکتوری باید اطلاعاتی نظیر جزییات مورد معامله، واحد اندازه گیری، تعداد یا مقدار، مبلغ تخفیف، مبلغ واحد، مبلغ کل، جمع مالیات و عوارض، مهر و امضا خریدار، مهر و امضا فروشنده و شرح کالا و خدمات ذکر گردد.

فاکتور رسمی معمولاً به صورت یک سند چاپی و با برگههای رسمی و مهر شده ارائه میشود. این فاکتور به عنوان یک سند رسمی، باید به درستی و با دقت صادر شود و همچنین باید به مقررات مالیاتی مربوط به هر کشور و منطقه توجه شود. در برخی کشورها، فاکتور رسمی باید حتماً شامل کد مالیاتی فروشنده و خریدار باشد.

در کل، فاکتور رسمی به عنوان یکی از اسناد حسابداری و مالی مهم، باید به درستی و با دقت صادر شود و باید به مقررات مالیاتی مربوط به هر کشور و منطقه توجه شود.

اقدامات لازمه برای فاکتور رسمی در صورت عدم دریافت و پرداخت

در صورتی که شما به عنوان فروشنده فاکتور رسمی صادر کردهاید و مبلغی از خریدار دریافت نکردهاید، باید اقداماتی انجام دهید تا به دست حق خود برسید.

اولین قدم برای دریافت پرداخت، ارسال یک اعلامیه پرداخت به خریدار است. این اعلامیه باید شامل جزئیات فاکتور رسمی، مبلغ بدهی، مهلت پرداخت و روشهای پرداخت ممکن باشد. در این اعلامیه، به خریدار یادآوری شود که پرداخت بدهی در اسرع وقت الزامی است و در صورت عدم پرداخت، اقدامات قانونی ممکن است به شروع شود.

در صورتی که پس از ارسال اعلامیه پرداخت، مبلغی از خریدار دریافت نشد، باید به دفتر حسابداری خود مراجعه کنید و اقدامات لازم را انجام دهید. این اقدامات ممکن است شامل ارسال دعوتنامه پرداخت، تحویل پرونده به وکیل، ثبت اخطار برای خریدار و یا اقدامات قانونی دیگر باشد.

بنابراین، در صورتی که پرداختی از خریدار دریافت نشده است، باید به دقت و با رعایت قوانین و مقررات مربوطه، اقدامات لازم را انجام داده و سعی کنید به دست حق خود برسید.

محدودیت صدور صورت حساب

شاید بسیاری از افراد این را ندانند که برای صدور صورت حساب محدودیتهایی وجود دارد. بعد از روی کار آمدن سامانه مودیان و اجرایی شدن قانون پایانههای فروشگاهی، محدودیتهایی برای فاکتورهای فروش اعمال گردید. این محدودیتها بسیاری از کسب و کارها به ویژه کسب و کارهای تازه تاسیس را با مشکل مواجه کرد.

بر اساس ماده ۶ قانون پایانههای فروشگاهی، هر مودی در هر دوره مالیاتی نمیتواند از سه برابر فروش اظهار شده در سالهای گذشته، صورت حساب صادر کند. در رابطه با کسب و کارهای نوپا و تازه تاسیس نیز، نباید جمع صورت حساب صادر شده بیشتر از سه برابر معافیت در سالهای گذشته باشد.

برخی محدودیتها برای صدور صورت حساب وجود دارد که در زیر به برخی از آنها اشاره میکنیم:

- 1. تعداد صورت حساب: برخی سازمانها و شرکتها ممکن است محدودیتی برای تعداد صورت حسابهایی که یک فروشنده میتواند در یک مدت زمان مشخصی صادر کند، تعیین کنند.

- 2. محتوای صورت حساب: صورت حساب، باید حاوی اطلاعات دقیقی از جمله مبلغ، تاریخ، شرح کالا یا خدمات، نام فروشنده و خریدار و شماره تماس هر دو باشد. برای برخی شرکتها، ممکن است محدودیتی در مورد محتوای صورت حسابهایی که یک فروشنده میتواند صادر کند، تعیین شده باشد.

- 3. موعد صدور: برخی شرکتها ممکن است محدودیتی برای موعد صدور صورت حساب تعیین کنند. به عنوان مثال، یک شرکت ممکن است پرداخت بعد از 30 روز از تاریخ صدور صورت حساب را قبول نکند.

- 4. مشتریان خاص: برخی شرکتها ممکن است محدودیتی برای صدور صورت حساب به مشتریان خاص یا بر اساس نوع خدمات یا محصولات ارائه شده تعیین کنند.

- 5. محدودیتهای قانونی: در برخی موارد، ممکن است قوانین و مقررات دولتی محدودیتی برای صدور صورت حساب تعیین کرده باشند. به عنوان مثال، در برخی کشورها، برای صدور صورت حساب به مشتریان خارجی، باید اطلاعات خاصی را در صورت حساب درج کرد.

بنابراین، محدودیتهایی در مورد صدور صورت حساب وجود دارد که میتواند بسته به نوع فعالیت و شرایط مختلف، متفاوت باشد. در هر صورت، باید به مقررات و شرایط مربوط به هر شرکت یا سازمانی که با آن کار میکنید، توجه کنید و سعی کنید به درستی این مقررات را رعایت کنید.

محدودیت صدور صورتحساب (فاکتور فروش) بیش از حد مجاز را در یاس سیستم بخوانید

اثرات صدور صورتحساب (فاکتور فروش) بیش از حد مجاز

زمانی که فروشنده یا کاربر نزدیک به سقف مجاز صدور صورت حساب الکترونیکی میشود (تا ۹۵ درصد)، سامانه از طریق کارپوشه هشدار داده و همچنین به صاحب کسب و کار یا کاربر از طریق پیامک اطلاع میدهد. اگر کاربر به این هشدارها توجه نکند به صدور صورت حساب ادامه دهد، بر اساس ماده ۲۲ قانون مالیات جریمه میگردد.

علاوه بر این، سامانه به خریدار نیزدر این رابطه هشدار میدهد و بیان میکند که ارزش افزوده کالا به عنوان اعتبار برای شما لحاظ نخواهد شد. در نتیجه فروشنده مجبور میگردد مبلغ ارزش افزوده ذکر شده در فاکتور را که بر عهده خریدار بوده، پرداخت نماید.

سخن آخر

صدور صورتحساب فروش که به آن فاکتور فروش نیز میگویند از جمله شامل اطلاعات مهمی است که از طریق آن سازمان امور مالیاتی میتواند برای کسب و کارهای مختلف مالیات تعیین کند. از این رو، کاربران مختلف وظیفه دارند که صورت حسابهای الکترونیکی خود را با دقت صادر کرده و در اختیار سازمان امور مالیاتی کشور قرار دهند.

بر اساس قانون، محدودیتهایی برای صدور صورت حساب یا فاکتور فروش اعمال شده است. اگر کسب و کارها بیشتر از حد تعیین شده برای آنها اقدام به صدور فاکتور فروش کنند، هشدارهایی به آنها هم از طریق سامانه و هم از طریق پیامک داده میشود. اگر آنها این هشدارها را نادیده گرفته و همچنان اقدام به صدور صورت حساب کنند، طبق ماده ۲۲ قانون مالیاتی مشمول جریمه خواهد شد. امیدواریم که مطالب ما برایتان مفید واقع شده باشد.